Vorauszahlung Krankenversicherungs-Beiträge

In diesem Musterfall geht es um die steuerliche Optimierung von Kranken- und Pflegeversicherungsbeiträgen.

Inhaltsübersicht:

1. Steuerliche Grundlagen

Soweit sie den Basis-Krankenversicherungsschutz betreffen, sind Beiträge zur Kranken- und Pflegeversicherung in voller Höhe als Sonderausgaben absetzbar.

Sonstige Vorsorgeaufwendungen, wie zum Beispiel Beiträge zu Haftpflicht-, Lebens- oder Unfallversicherungen können nur soweit geltend gemacht werden, wie sie bestimmte Höchstbeträge nicht überschreiten.

Weil in der Regel die Beiträge zur Basis-Kranken- und Pflegeversicherung diese Höchstgrenzen überschreiten, laufen die anderen Vorsorgeaufwendungen steuerlich "ins Leere".

Die Idee:

Wenn man die Beiträge zur Kranken- und Pflegeversicherung in einem Jahr im Voraus zahlt, kann in diesem Jahr der Beitrag steuerlich geltend gemacht werden. In den Jahren ohne Kranken- und Pflegeversicherungszahlung werden dann die Beiträge zu den sonstigen Vorsorgeaufwendungen steuerlich wirksam. Der Gesetzgeber hat hier jedoch - um die Wirkung dieser steuerlichen Gestaltung zu bremsen - eine Grenze gezogen. Mit steuerlicher Wirkung dürfen maximal drei zusätzliche Jahresbeiträge vorausgezahlt werden.

Der Musterfall beinhaltet deshalb neben der Ausgangssituation mit einer regelmäßigen Zahlung der Beiträge zwei Szenarien (Vorauszahlung der Beiträge für das Folgejahr und alternativ für drei Folgejahre).

2. Wirtschaftliche Voraussetzungen

Damit die steuerliche Gestaltung Sinn macht, müssen wirtschaftliche Aspekte mit beachtet werden:

- Ihr Mandant hat genügend Liquidität für die Vorauszahlung der Beiträge für mehrere Jahre.

- Er bestimmt die Zahlung der Beiträge selbst: Rentner und gesetzlich Krankenversicherte können keine Vorauszahlungen leisten, weil der Arbeitgeber bzw. der Rentenversicherungsträger die Beiträge abführt.

- Die konkrete Krankenversicherung nimmt Beitragsvorauszahlungen an. Das muss Ihr Mandant individuell mit seiner Krankenkasse vereinbaren. Manche Krankenversicherer begrenzen die Vorauszahlungen, manche geben sogar Rabatte bei Vorauszahlungen.

- Die Krankenversicherung ist nicht insolvenzgefährdet; sonst könnten die im voraus gezahlten Beiträge verloren gehen.

- Eheleute müssen ihre Beiträge im selben Jahr zahlen.

- Es sollten andere Vorsorgeaufwendungen in ausreichender Höhe vorhanden sein (zum Beispiel für Kapital-Lebensversicherungen, Unfall- oder Haftpflichtversicherungen).

3. Erfassung in PriMa plan

PriMa plan ist unsere Software für die aktive Beratung Ihrer Mandanten. Die Planungsart "Teilplanung" bietet Ihnen die Möglichkeit, nur genau die Elemente zu erfassen, die Sie analysieren möchten. Das ermöglicht Ihnen eine effiziente Abwicklung von Beratungsleistungen. Hier erfahren Sie mehr über PriMa plan.

Fordern Sie hier Ihre kostenfreie Testversion von PriMa plan an. Den untenstehenden Musterfall können Sie auch in die Testversion importieren.

I Stammdaten:

- Sie legen den Mandanten in der Planungsart "Teilplanung" an.

- Auf der Karte "Grundeinkommen" erfassen Sie das jährliche Einkommen des Mandanten, damit die steuerlichen Ergebnisse in der richtigen Progressionsstufe errechnet werden können. Dieses Einkommen entspricht in aller Regel dem zu versteuernden Einkommen des Vorjahres plus die gesondert erfassten Versicherungsbeiträge in der Planung.

II Versicherungen:

- sonstige Versicherungen:

Sie legen eine neue Versicherung mit der Versicherungsart Haftpflichtversicherung an und geben dort in Summe die Versicherungsbeiträge ein, die als sonstiger Vorsorgeaufwand geltend gemacht werden können (ohne Krankenversicherungsbeiträge). Im Musterfall haben die Eheleute Versicherungen mit insgesamt 5.600 Euro Jahresbeitrag. - Sonstige Versicherungen:

Sie geben die "private" bzw. die "freiwillig-gesetzliche" Kranken- und Pflegeversicherung mit Beitrag und darin enthaltenem Basis-Beitrag ein.

III Szenario 2-Jahres-Zahlung erstellen:

In der Kopie der Ausgangslage ändern Sie die Jahresbeiträge zur Kranken- und Pflegeversicherung.

Im ersten Jahr zahlen Ihre Mandanten den doppelten Beitrag, im zweiten Jahr keinen Beitrag, usw.

IV Szenario 4-Jahres-Zahlung erstellen:

In einer weiteren Kopie der Ausgangslage ändern Sie ebenfalls die Jahresbeiträge zur Kranken- und Pflegeversicherung.

Im ersten Jahr zahlen Ihre Mandanten den vierfachen Beitrag, in den drei darauf folgenden Jahren keinen Beitrag, usw.

V Auswertung:

Nach der Eingabe wechseln Sie in PriMa plan zurück in die Ausgangslage (Szenario "PKV normal") und gehen auf den Reiter "Auswertung". Wählen Sie in der "Tree-Ansteuerung" die "Vergleichsauswertung" mit dem jeweils anderen Szenario, schieben diese Auswertung nach rechts und klicken unten auf den blauen Bildschirm, um den tabellarischen und grafischen Vergleich zu sehen.

VI Bericht:

Importieren Sie den Musterfall "KV-Vorauszahlung" (siehe unter Downloads). Gehen Sie im Musterfall auf "Auswertungen", "Berichte (individualisierbar)" und markieren Sie dort den mandantenspezifischen Bericht "Vorauszahlung KV-Beiträge 2 J-Rhythmus" und machen ihn mit Klick auf die rechte Maus-Taste zu einem "Duplikat als Kanzleimaster". Jetzt ist der Bericht für alle Ihre Mandanten nutzbar.

Mit identischer Vorgehensweise können Sie auch den Bericht "Vorauszahlung KV-Beiträge 4 J-Rhytmus" für alle Mandanten nutzbar machen.

4. Steuerliche Entlastung

Der steuerlichen Entlastung durch die jährlich gleichbleibende Zahlung der Beiträge steht

- in den Jahren mit doppelter Beitragszahlung eine höhere steuerliche Entlastung gegenüber, weil die Beiträge zur Basis-Kranken und -Pflegeversicherung in vollem Umfang als Sonderausgabe steuerlich abziehbar sind.

- in den Jahren ohne Zahlung der Basis-Krankenversicherungsbeiträge die Abziehbarkeit der übrigen Beiträge bis zu einer Höchstgrenze gegenüber.

Daraus entsteht ein steuerlicher Vorteil für das Modell "PKV optimiert 2-J.".

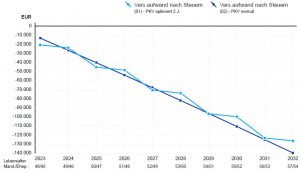

5. Kumulierte Liquidität beim 2-Jahres-Rhythmus

Diese Grafik zeigt Ihnen das Potenzial dieser steuerlichen Optimierung, wenn Ihr Mandant seine Zahlungsweise über 10 Jahre auf einen 2-Jahres-Rhythmus umstellt.

Bei optimierter Zahlung verringert sich der Versicherungsaufwand durch die bessere steuerliche Abziehbarkeit und nach Steuern muss weniger bezahlt werden.

Im Musterfall kumuliert sich der Vorteil auf über 14.000 Euro nach 10 Jahren.

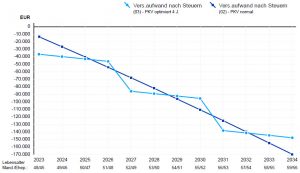

6. Kumulierte Liquidität beim 4-Jahres-Rhythmus

In der Grafik sehen Sie, dass sich der Gesamtvorteil bei Umstellung auf einen 4-Jahres-Rhythmus noch steigert.

Im Musterfall kumuliert sich der Vorteil nach 12 Jahren auf über 24.000 Euro.

7. Downloads

- Musterbericht "Vorauszahlung von KV-Beiträgen 2-Jahres-Rhythmus als PDF

- Musterbericht "Vorauszahlung von KV-Beiträgen 4-Jahres-Rhyhtmus als PDF

- ZIP-Datei Musterfall "Vorauszahlung von KV-Beiträgen" zum Import in Ihre Version von PriMa plan

- Anleitung für den Import von Musterfällen in eine Vollversion (PDF)

- Anleitung für den Import von Musterfällen in eine Demo- oder Miniversion (PDF)

- kostenfreie Testversion PriMa plan anfordern

8. Hinweise / Kontakt

Möchten Sie PriMa plan unverbindlich über eine Online-Sitzung "live" erleben oder haben Sie Fragen sowie Anregungen, so ist das Instrumenta-Team unter 02204 9508-650, info@instrumenta.de und über unsere Kontaktseite gerne für Sie da.